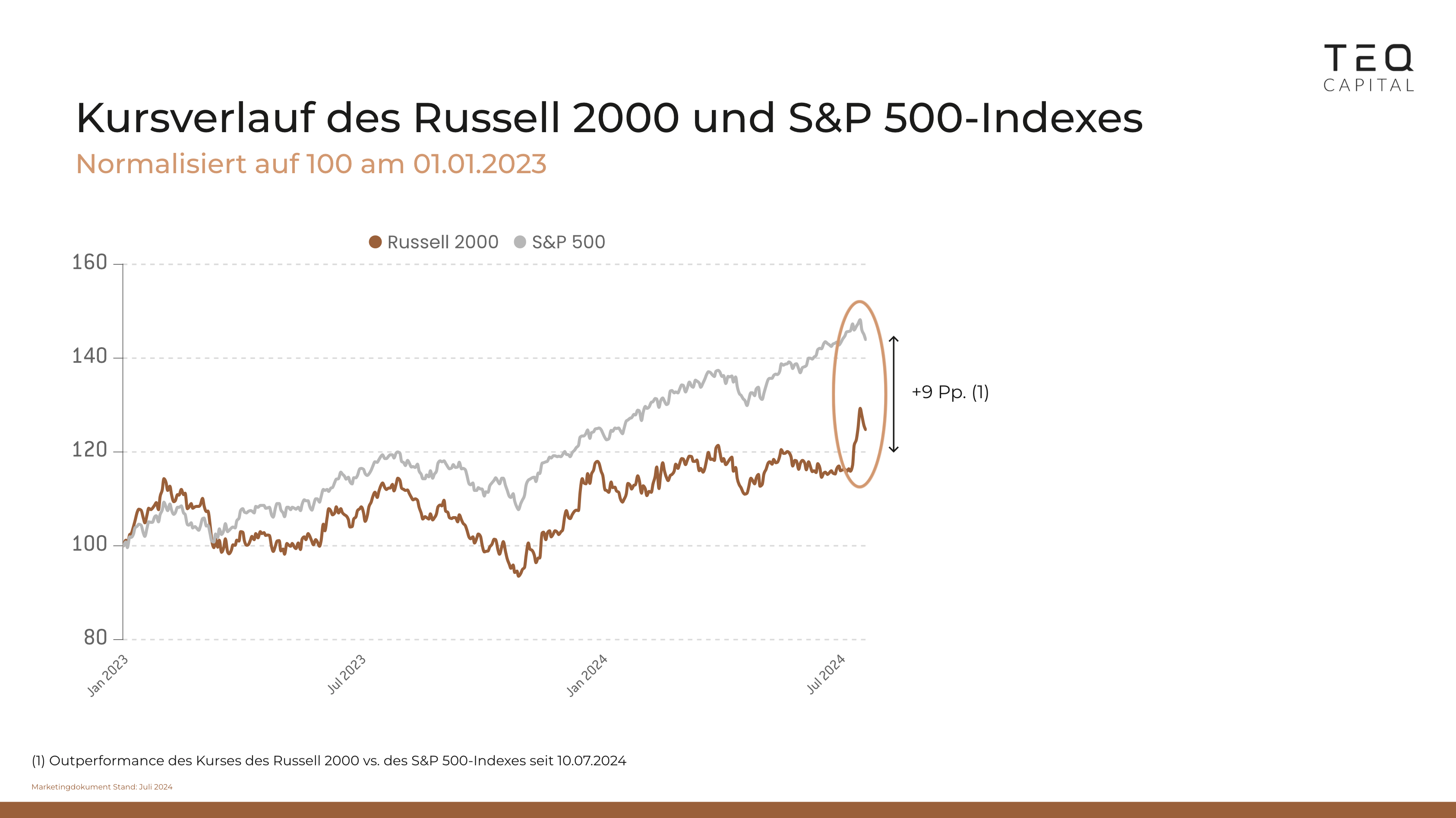

Seit der Veröffentlichung der jüngsten Zahlen zur US-Verbraucherpreisinflation Mitte Juli hat der auf Small- und Mid-Cap-Unternehmen ausgerichtete Russell 2000 Index den Large-Cap-lastigen S&P 500 Index um fast 9 Prozentpunkte geschlagen. Ist dies der Start einer Trendwende?

Seit 2023 haben die hoch gewichteten “Glorreichen 7” (Apple, Amazon, Nvidia, Microsoft, Alphabet, Meta & Tesla) die Kursentwicklung der wichtigsten Indizes (wie des S&P 500, aber auch des Nasdaq oder MSCI World) maßgeblich getrieben. Nach unserer Einschätzung gab es dafür zwei wesentliche Gründe:

-

KI-Boom: Das Aufkommen und die nachfolgenden Entwicklungen im Bereich der generativen künstlichen Intelligenz haben die Aktienkurse der damit assoziierten Werte zum Teil deutlich ansteigen lassen. Bestes Beispiel hierfür ist der Kursanstieg des Chipentwicklers Nvidia, der im betrachteten Zeitraum um über 700% zulegte und dieses zeitweise zum wertvollsten Unternehmen der Welt avancierte. Führende Hyperscaler die Microsoft, Google oder AWS haben ebenfalls profitiert. Dieser Aspekt wird von den Märkten gut verstanden, birgt aber das Risiko einer Trendumkehr, sollten sich die erwarteten Gewinne aus den teilweise sehr hohen Investitionen in KI-Infrastruktur verzögern oder diese geringer ausfallen als erwartet. Insbesondere Nvidia wird unserer Einschätzung nach z.B. durch den Trend zu Custom Silicon, d.h. auf spezifische Anwendungsbereiche zugeschnittene Chips, mittelfristig unter Wettbewerbs- und damit Preisdruck geraten.

-

Flight-to-Safety: Die letzten Quartale waren von Risiken und Unsicherheiten an den Märkten geprägt. Neben “sticky” Inflationsraten dämpften auch geopolitische Entwicklungen den Risikoappetit vieler Investoren. Das Marktsegment der traditionell risikoreicheren Anlageklassen wie Small und Mid Caps wurde relativ gesehen abgestraft, während die Preissetzungsmacht und das breite Exposure vieler Big Tech Titel einen sicheren Hafen suggerierten. Hinzu kam, dass die anhaltend positiven Mittelzuflüsse in passive Strategien den in den entsprechenden Indizes bereits hoch gewichteten Big Tech-Titeln zugute kamen. Ein konstruktiveres Kapitalmarktumfeld (z.B. die Aussicht auf Zinssenkungen in den USA) sollte den Risikoappetit steigern.

Takeaway: Auch wenn es noch zu früh erscheint, von einer definitiven Trendwende zugunsten von Small- und Mid-Caps zu sprechen, sehen wir in der jüngsten Aufholrallye erste Anzeichen dafür. Viele Investoren, die in den vergangenen Quartalen bestimmte Marktsegmente eher von der Außenlinie betrachtet haben, suchen nun sowohl aus Bewertungsgründen als auch wegen möglicher Klumpenrisiken nach Alternativen zu Big Tech.

Unseres Erachtens bieten sich insbesondere Small- und Mid-Caps und hier das Segment der Technologiewerte an. Dieses Segment sollte sowohl von einem konstruktiveren Kapitalmarktumfeld als auch von guten unternehmensspezifischen Entwicklungen profitieren. So erwarten wir beispielsweise für die nun anlaufende Berichtssaison zum zweiten Quartal 2024 die eine oder andere positive Überraschung in unserem Portfolio.